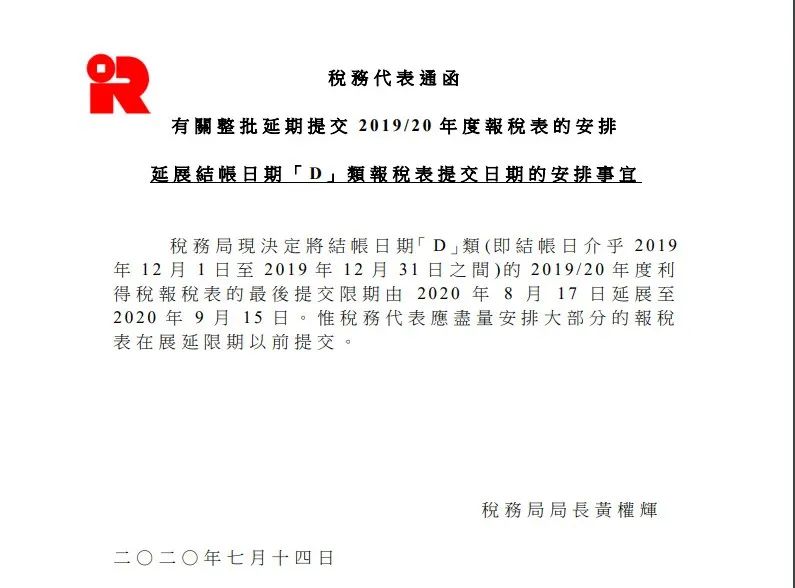

香港稅務(wù)局14日上午發(fā)布了一則公告關(guān)于2019/20年度報稅表的最新安排:

決定2019/20年度利得稅稅表的最后限期由原來的2020年8月17日延期至9月15日。

延期公告的發(fā)布,給予了大家更多充足的準(zhǔn)備時間。收到香港公司利得稅表后該如何處理、哪些公司需要做賬報稅、收到稅表不處理有什么后果等,下面為大家作簡要講解。

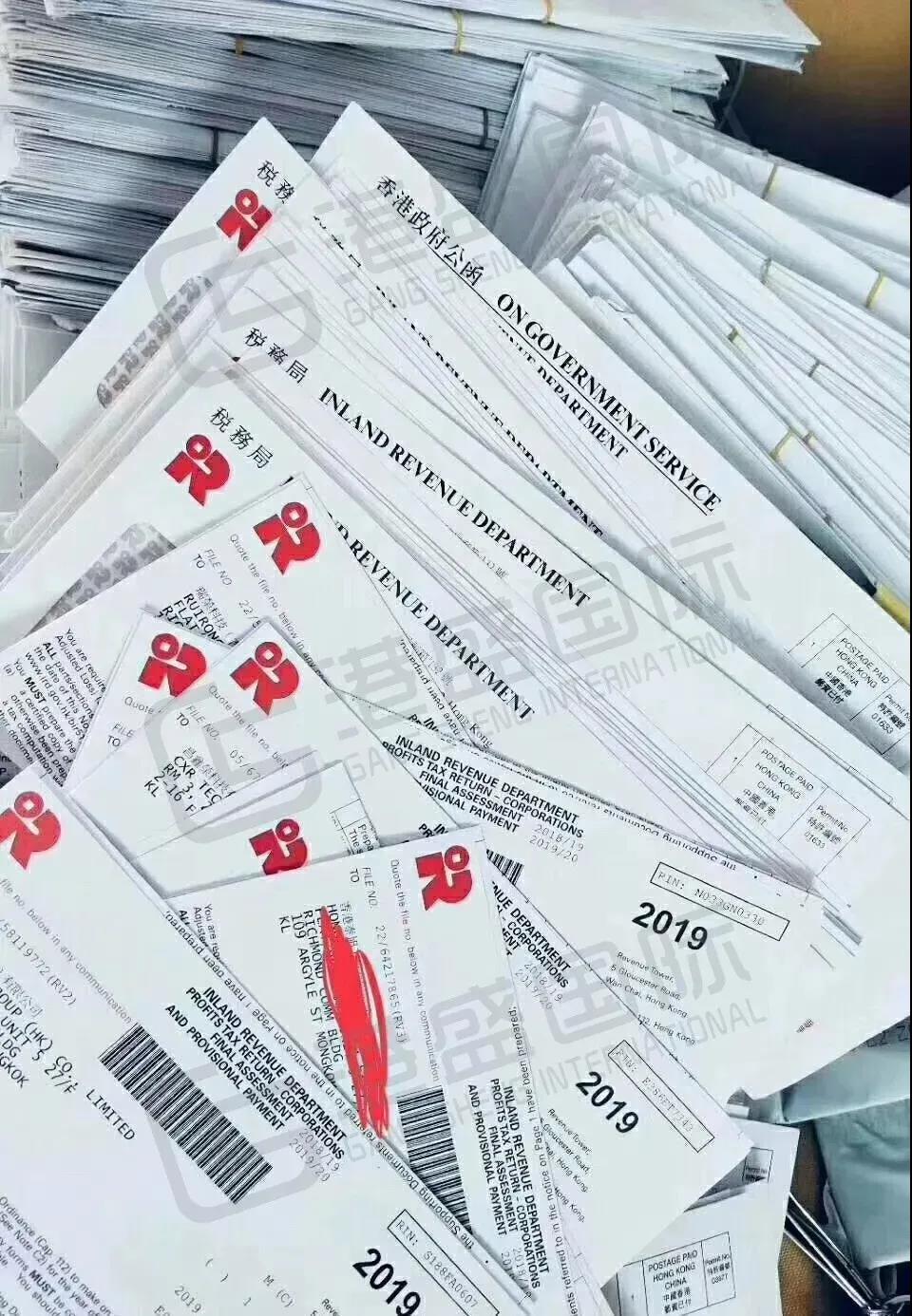

從4月份開始,香港公司已經(jīng)陸續(xù)收到稅局發(fā)出的利得稅表,收到利得稅表之后,需要根據(jù)自己公司的經(jīng)營情況,如實向稅務(wù)局申報。做賬報稅是一項工作嚴(yán)謹(jǐn)而繁復(fù)的工作,請選擇有專業(yè)資質(zhì)的香港本土?xí)嬍聞?wù)所卓信企業(yè)進行辦理,20余年行業(yè)經(jīng)驗,真正保障您的切身權(quán)益。

哪些香港公司必須做賬報稅

在香港,沒有經(jīng)營的公司可以零報稅,有經(jīng)營的公司就必須做賬、核數(shù)才能報稅。當(dāng)然,從某種意義上來講,只要您以公司名義進行商業(yè)上的交易或活動,您已經(jīng)開始經(jīng)營業(yè)務(wù)了。要是從書面記錄來講,可以由以下幾個方面來判斷,符合其中一方面的即為有經(jīng)營業(yè)務(wù):

1、銀行賬戶留下經(jīng)營記錄;

2、政府海關(guān)、物流公司已經(jīng)留下進出口記錄;

3、與香港客商發(fā)生購銷關(guān)系;

4、在香港已經(jīng)聘請雇員;

5、容許或授權(quán)在香港使用專利,商標(biāo)設(shè)計等資料;

6、容許或授權(quán)在香港使用動產(chǎn)收取租金,租賃費等款項;

7、委托在香港代銷;

8、其它得自或產(chǎn)生于香港的利潤

收到報稅表不處理后果?

未按時申報稅單將會收到由稅務(wù)局寄過來的罰款通知單,通知單上會注明因為某香港公司申報稅務(wù)超過了規(guī)定的期限,因此需要交罰單上的罰款金額,并依舊需要繼續(xù)做稅務(wù)申報。

假如一直沒有申報稅單,就會被稅局認(rèn)為是拖欠稅款。瞞稅是很嚴(yán)重的違法行為,如經(jīng)定罪,最高罰款10萬港幣,或征收稅款三倍的罰款,以及監(jiān)禁3年。

即使沒辦法從上述途徑追討欠稅,稅務(wù)局可以向法院申請民事起訴的同時,不但香港銀行賬戶會面臨凍結(jié)的風(fēng)險,很可能會被拉入香港入境黑名單!

所以,請盡早處理報稅表,以便早日審計報稅遞交,以免觸犯稅務(wù)條例。

及時做賬報稅有哪些好處

香港公司每年及時的做賬報稅可以為公司保持優(yōu)良的會計及審計記錄,有利于公司日后管理及查驗賬目。而隨著CRS在香港的實施,及時做賬報稅也是證明公司合法經(jīng)營的一個重要途徑。如果公司不做審計報告,一旦被稅務(wù)局調(diào)查,且該公司沒辦法交代公司的財富來源,很可能被稅務(wù)局懷疑企業(yè)在做"洗黑錢"的非法行為,這樣必然會對企業(yè)的正常運營帶來不良影響。

做賬報稅不一定等于需要繳稅,如果公司做賬報稅后,經(jīng)香港稅務(wù)局核定為“虧損”,那么虧損可以無限期彌補之后所產(chǎn)生的利潤。

每年按時做賬報稅,還是一個良好的信用證明,有利于向銀行融資,進一步盤活公司資產(chǎn)。

如果公司控制人計劃日后申請香港移民,開設(shè)銀行賬戶等,那么公司正常的做賬報稅是一個必需條件之一。